Карта с овердрафтом: какая она?

Прежде всего, разберемся с понятиями, хотя краткий ликбез мы уже проводили в статье «Овердрафт и его принципиальные отличия от кредита». Итак, кредитная карта – это специальный платежный инструмент, который клиент целенаправленно получает, чтобы занять деньги у банка.

Дебетовая карта – это любой «пластик», на который может зачисляться все, что угодно: зарплата, пенсия, стипендия, соцвыплаты, проценты по депозиту и т.п. На такой карте хранятся ваши личные средства. Вы можете использовать только свое и ни копейкой больше (хотя иногда технически такое возможно).

Если же банк разрешает вам опускаться ниже нулевого баланса на соответствующую сумму, то это и называется овердрафтом.

Обратите внимание на три отличия между картами:

- Получение кредитной карты инициирует клиент, т.е. это нужно ему.

- Овердрафт в большинстве случаев предлагается банком.

- Хранение личных средств на кредитной карте – дополнительная услуга, оказываемая банком, т.к. изначально карта имеет иную специфику. В дебетовой же карте пользование собственными деньгами – приоритет, а овердрафт предоставляется, так сказать, в нагрузку.

Кроме этого, следует учесть, что овердрафт носит краткосрочный характер. Если в случае с кредитной картой вы можете ежемесячно вносить минимальный платеж (примерно 5-10% от использованной суммы), то овердрафт нужно погашать полностью в течение месяца-двух (хотя сейчас уже есть исключения). Потому-то чаще всего и «ставят» овердрафт на зарплатную карту – чтобы он автоматически погашался при поступлении средств на счет.

Используя информацию, приведенную выше, можно составить некий психологический портрет потенциального клиента. Дебетовая карта с разрешенным овердрафтом нужна тем, кому кредит не нужен. Вот такой вот каламбур получился.

Т.е. овердрафт выступает в роли страховки, которой можно воспользоваться при необходимости. Но теоретически эта необходимость либо не наступает вообще, либо появляется крайне редко.

Портрет образный, конечно, но суть продукта отражает.

Преимущества дебетовой карты с разрешенным овердрафтом

- За нее часто не надо платить (если это зарплатная, к примеру). А вот обслуживание кредитной карты в год стоит несколько сотен рублей. Например, в «Ак Барс» Банке есть тариф «Доверительный». Годовое обслуживание самой простой карты – 500 руб.

- Отсутствие еще одной специальной карты, т.е. вы совмещаете зарплатную карту и кредитную. А это удобно, поскольку просто.

- Погашение происходит автоматически при поступлении средств на карту.

Недостатки дебетовой карты с разрешенным овердрафтом

- Номинально сумма овердрафта меньше, чем сумма кредита. В основном клиент, получающий через банк зарплату, может рассчитывать на овердрафт в 50-200% от ежемесячного оклада.

- Процентная ставка по овердрафту часто выше.

- Почти во всех случаях нет льготного периода.

- Отсутствует, как уже упоминалось, минимальный платеж. Гасить задолженность необходимо в полном объеме.

Что ж, с теорией закончили. Если у вас уже сложилось какое-либо мнение о том, какой из двух продуктов вам ближе, отлично. Теперь давайте подкрепим вашу уверенность практикой.

Сравнение кредитной и «овердрафтной» карт

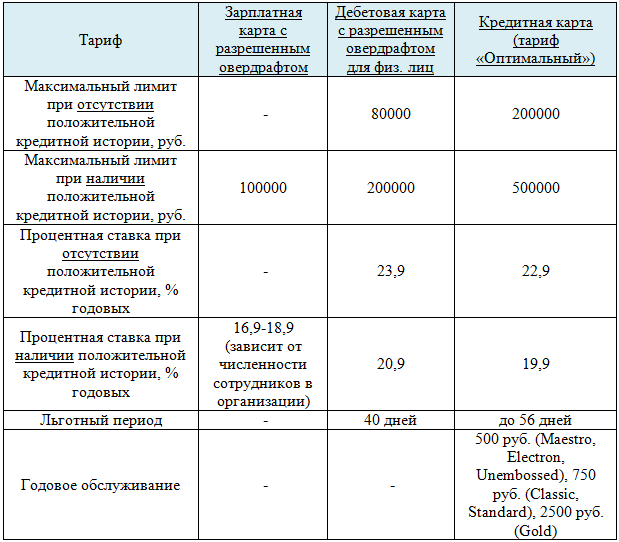

Возьмем, к примеру, «Ак Барс» Банк:

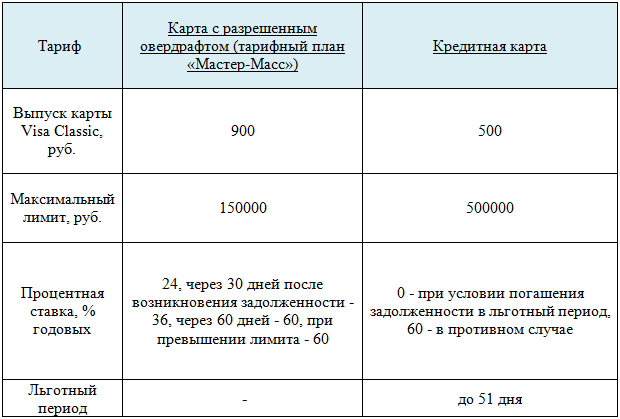

Или Мастер-Банк:

Теперь вы знаете, что такое дебетовая карта с разрешенным овердрафтом и чем она отличается от кредитного продукта. Какое решение лучше? Однозначно ответить на вопрос нельзя, преимущества и недостатки есть у каждой карты. Поэтому выбирайте, исходя из конкретной ситуации.

Кредит наличными или кредитная карта?

Чем отличаются кредитные карты?

Несанкционированный овердрафт: наказание за жадность

Комментарии пользователей:

Евгения

У моей зарплатной дебетовой карты как раз есть овердрафт, но пользоваться ею не удобно, потому что надо постоянно следить за балансом чтобы не уйти в минус, тем более 60% годовых за просрочку. Раньше у меня была зарплатная кредитка, там было два счета и никаких превышений, платежи расписаны в договоре, очень удобно и понятно. Мне кажется, что это переходный вид для повсеместного выпуска только кредитных карт.

Светлана

Спасибо за статью! наконец-то я разобралась)

Агния К.

Добавить комментарий